L’analisi della performance dei Fondi comuni di investimento è una delle materie più investigate nel panorama finanziario. In tutto il mondo l’argomento appassiona non solo gli investitori – diretti interessati – ma anche riviste specializzate e media generalisti, accademici, piattaforme e siti internet.

Data la grande trasparenza e l’abbondante (forse eccessiva) mole di dati profusa dall’industria dei Fondi, si può con tranquillità affermare che di questi prodotti si sa praticamente tutto e con sforzi informativi contenuti è possibile confrontare le perfomance ottenute nei diversi settori su scala europea o mondiale.

Minori informazioni sono invece disponibili su un elemento importante, forse il più importante: quanto guadagnano effettivamente i clienti che investono nei Fondi?

Se un risparmiatore sottoscrive un Fondo all’inizio dell’anno e lo rimborsa l’ultimo giorno dell’anno, il suo guadagno o perdita sarà uguale (al netto delle commissioni per la transazione) alla performance del Fondo, ossia alla variazione percentuale del Nav (Net Asset Value, in italiano Valore Unitario delle Quota), moltiplicato per il capitale investito dal risparmiatore. Solo in questo caso limite, e chiaramente irrealistico, la performance del Fondo ed il rendimento del risparmiatore coincidono.

Nella normalità dei casi i risparmiatori sottoscrivono e rimborsano i Fondi durante l’anno, in funzione delle proprie disponibilità o esigenze di liquidità, aspettative sui mercati finanziari, etc. Ne consegue che i guadagni o le perdite dei clienti differiscono dalle performance pubblicate dai Fondi nei quali investono.

In particolare quando un risparmiatore investe – ad esempio a metà dell’anno – in un Fondo che, dopo una fase negativa, produce un risultato positivo, è probabile che il risparmiatore abbia conseguito nell’intero anno un risultato migliore a quello del Fondo.

Al contrario, e purtroppo è il caso più frequente, se un risparmiatore acquista il Fondo dopo una fase di rendimenti elevati, le successive probabili correzioni portano inesorabilmente l’investitore a perdere una parte dei propri risparmi, anche quando il Fondo festeggia una performance annua positiva. Il danno e la beffa.

Sono stati pubblicati molti studi – non solo in Italia – che analizzano il comportamento dei risparmiatori e in modo unanime si è accertato che i flussi di sottoscrizione (o rimborsi) nei fondi sono purtroppo correlati alle performance passate dei Fondi. Prevale tra i risparmiatori un atteggiamento estrapolativo che sopravvaluta costantemente la capacità dei Fondi di mantenere nel tempo i risultati conseguiti in passato.

Salvo poi ricredersi quando è troppo tardi.

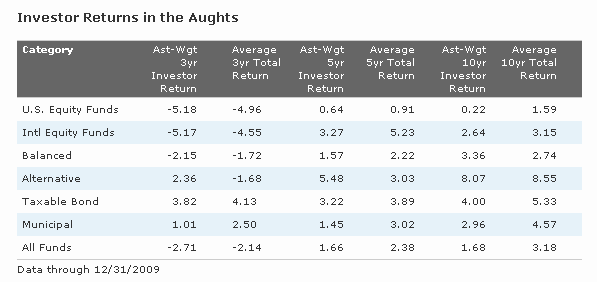

Ma quanto è importante questo fenomeno? Quanto impatta sulle performance dei risparmiatori? Alla domanda non è semplice rispondere, ma qualche indicazione proviene da un lavoro di ricerca sviluppato da Morningstar (società indipendente di analisi e ricerche nel settore dei Fondi) che ha recentemente calcolato un indicatore – il “Morningstar Investor Return” – che mette a confronto le performance realizzate negli ultimi 10 anni dai Fondi di investimento americani e il rendimento ottenuto mediamente dai risparmiatori.

Per gli appassionati rimando alla pagina internet sulla quale viene descritto con grande dettaglio il lavoro di ricerca svolto.

Riporto di seguito la tabella riassuntiva dello studio con i dati relativi rispettivamente agli ultimi tre, cinque e dieci anni (per ingrandire l”immagine basta cliccare sopra di essa).

Fonte: Morningstar

Ebbene, volendo soffermarci solo sui dati più generali, si può notare che nella media generale dei Fondi, il rendimento dei Fondi degli ultimi 10 anni è stato del 3,18% annuo. Nello stesso periodo, i risparmiatori hanno ottenuto un risultato dell’1,68% annuo, sensibilmente peggiore rispetto ai Fondi. La differenza è infatti di 1,5 punti percentuali all’anno.

Non è poco. Infatti, 100 euro investiti al tasso dell’1,68% e del 3,18% dopo 10 anni divengono rispettivamente 118,1 e 136,8: nel secondo caso il guadagno è doppio rispetto al primo.

Che cosa fare? Educare i risparmiatori? Probabilmente una consulenza finanziaria che aiuti il risparmiatore ad evitare di agire solo sulla base dell’emotività porterebbe vantaggi sia all’investitore stesso che all’industria dei Fondi. E’ la sfida della consulenza finanziaria indipendente.