Questa vicenda di MPS è l’ennesimo caso grave di negligenze e colpe manageriali che sfociano nel crimine finanziario (le ultime rivelazioni sono agghiaccianti).

L’elenco di malefatte nel mondo delle banche e della finanza è sterminato: solo in epoca recente pensate allo “scandalo Libor”, la “balena di Londra”, il trader criminale di Société Générale, Madoff…e vogliamo dimenticare il nostrano “Madoff dei Parioli”? L’attenzione italiota ora è tutta sulla vicenda Monte dei Paschi di Siena anche se, in questi giorni, in Borsa Italiana le nubi si addensano su Saipem: si sospetta l’insider trading perché una grossa fetta di azioni sono state vendute prima del “profit warning”. Non si finisce mai. E ora che la finanza sembra dominare le nostre vite (un fiotto di spread può mandare in fumo i sudati risparmi di mesi o anni), ne abbiamo davvero tutti le scatole piene.

Se una banca come MPS, marcia e da rottamare, non può essere lasciata fallire (e sono il primo ad esserne convinto), allora come si fa? Lasciamo che compiano ogni scempiaggine finanziaria e poi la facciano franca sempre e comunque?

Due cose secondo me si devono e si possono fare:

- sorvegliare bene l’operato delle banche (e non badare solo alla forma e alla burocrazia);

- punire i reati finanziari gravi con estrema durezza, compito dei “regulators”.

Ma punire i colpevoli non significa prendersela con i “topolini” colpevoli di fesserie e reati di forma, bensì con gli “ippopotami”colpevoli di veri crimini finanziari, come quelli che portano al dissesto una banca che regge un’intera città e una provincia, prendendo un esempio a caso.

Che cosa si potrebbe fare a questa banda di farabutti che tarocca a destra e a manca per guadagnare bonus milionari o intascare mazzette, incurante dei danni potenziali inflitti ad altre imprese e ai risparmiatori?

Io ho voluto documentarmi storicamente, così ho navigato un po’ sul web e cercato su qualche libro. Mi sono imbattuto in una manciata di letture interessanti e ho scoperto che nella storia antica e moderna i criminali finanziari sono stati umiliati, picchiati, torturati e giustiziati senza pietà.

I primi a comminare dure punizioni pare siano stati gli inventori dei contratti futures, gli ingegnosi Babilonesi. Quasi 4.000 anni fa il Codice di Hammurabi prescriveva direttamente la pena di morte per chi non rispettava i termini di un futures. Bella lì, altro che margin call da parte della Clearing House.

Compiendo un balzo spazio-temporale, nella Spagna medioevale del XIV secolo i colpevoli di bancarotta fraudolenta subivano innanzitutto il pubblico sbeffeggiamento per le strade delle città e dovevano vivere di pane e acqua per ripagare i creditori danneggiati. Per essere concreti, poi, se entro un anno (sic) non ci riuscivano, beh, allora venivano giustiziati, di solito appesi con una corda al collo.

Nella Siena del 1300, anche se ancora non c’era il Monte Paschi, la famiglia Bardi, nelle persone di Sozzo (un nome, un programma), Aghinolfo e Rubecchio de Bardi, misero in piedi un giro di monete false che finì nelle fiamme del rogo: come scritto nella sentenza del podestà, i colpevoli catturati “combusti fuere”.

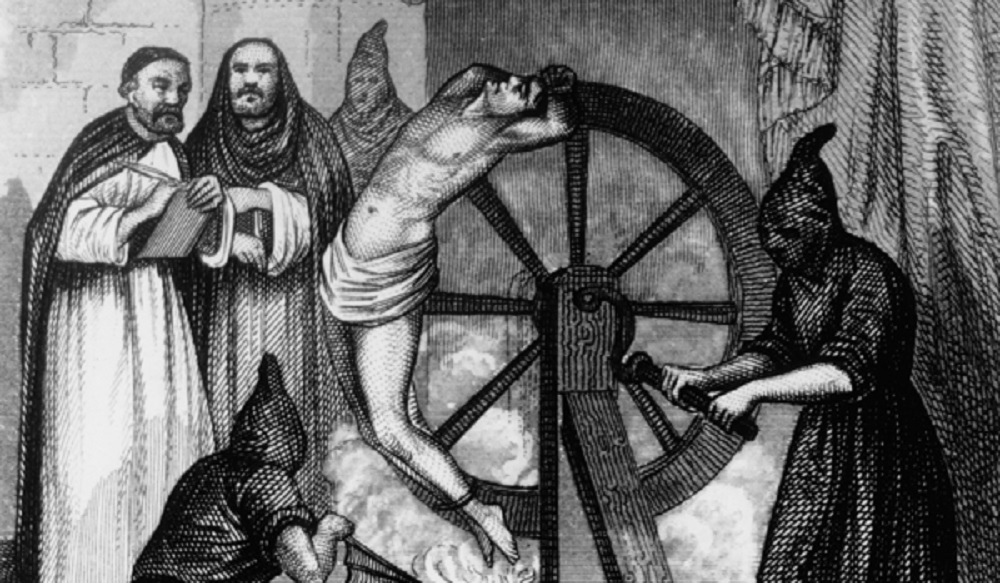

Poi c’è il raffinato codice mercantile fiorentino rinascimentale “L’Arte del Cambio”. Che prevedeva, per chi truffava i clienti o anche solo aveva una condotta non-etica (art. 70), la tortura, somministrata in varie forme. Se fate un giro al Museo della Tortura a San Gimignano (ma basta cercare qualche immagine del museo su web) capite subito che vette immaginifiche avevano raggiunto i toscani sul tema: c’è poco da fare, gli Italiani sono artisti.

Spostandoci ad Oriente, nella Cina del 1500, ci sono testimonianze di come il reato di corruzione venisse punito con lo scorticamento, da vivi ovviamente. E a Costantinopoli, nella Turchia del 1666, il caso dei “Luigini” falsi (uno vasto caso internazionale di speculazione e falso di valuta insieme) finì con lo spettacolo edificante dei falsari con mani e piedi tagliati ed esposti al pubblico.

Veniamo quindi ai pragmatici inglesi. In Inghilterra, durante il “Good Parliament” del 1376, ci fu uno scandalo abbastanza simile all’attuale “Scandalo Libor”, in quanto aveva a che fare con la manipolazione dei tassi di cambio (che da quanto ho capito venivano fissati con un meccanismo analogo a quello che si utilizza oggi per il tasso Libor, frodi a parte). Il principale accusato fu un tale Richard Lyons, pezzo grosso della City di allora che, dopo il processo, finì a marcire nella Torre di Londra (chi c’è stato da turista ha probabilmente un’idea di cosa dovesse essere a quei tempi). RIP.

Sempre in Inghilterra, nel secolo XVII, falsificare il denaro era considerato alto tradimento e la contraffazione costituiva un problema serio per il Paese (tant’è che l’incarico di seguire la faccenda fu dato a Isaac Newton, il quale si dedicò alla cosa con piglio scientifico). L’Inghilterrea quindi perseguiva ferocemente i colpevoli: se catturati, i più fortunati, dopo essere stati trascinati nella fanghiglia delle strade di allora (piene di acque reflue n.d.r.), venivano impiccati. Altri venivano imbrattati di catrame bollente dalla testa ai piedi, legati o incatenati ad un palo e poi, indovinate un po’… bruciati.

Interessante usanza tra i pirati: chi cercava di truffare il resto della ciurma veniva abbandonato con un’arma carica e un coccio d’acqua su un’isola deserta, della quale, veniva nominato “Governatore”. Goliardia nera.

Insomma, nella storia non si è mai scherzato con i reati finanziari. Ma la domanda cruciale riguarda oggi: se la finanza è così globale, così legata all’economia e alla vita reale di tutti quanti, dovremmo inasprire le pene per chi mette a rischio il benessere di miliardi di individui? Lungi – ovviamente – da posizioni a favore della tortura, proviamo però a fare un ragionamento sul filo del paradosso: i crimini finanziari aumenterebbero se tutte le sanzioni fossero rimosse? Certo. Allora significa che le sanzioni sono un deterrente. Dunque se le sanzioni sono un deterrente, il potere deterrente cresce o diminuisce all’aumentare della pena?

Del resto, la sanzione è un costo (monetario o fisico) e qualunque uomo d’affari cerca di limitare i costi, se può. A voi le conclusioni.

Pasquale Rossi / Febbraio 6, 2013

Ben detto Jack, bisogna ridurre le asimmetrie informative! In un rapporto di agenzia l’informazione asimmetrica si manifesta attraverso due fattispecie: azzardo morale ( è il caso delle banche che assumono comportamenti scorretti… tanto poi paga Pantalone) e la selezione avversa.

Generalmente, per risolvere i problemi di asimmetria informativa si pensa ad una maggiore vigilanza o a schemi d’incentivo efficienti che permettano di ridurre tali distorsioni, nell’economia.

Jack e le bolge dell’ottavo cerchio dell’Inferno descritti nella Divina Commedia, come le vedi 🙂 ?

/

serena torielli / Febbraio 6, 2013

Ideona aggiungiamo all’inferno il “girone dei Banchieri” o li ricomprendiamo in qualche peccato più generico?

/

Guido Frassoldati / Febbraio 7, 2013

Ottimo averci ricordato quello che facevano i nostri antenati, ma per venire a noi e visto che il periodo è quello giusto, perché entrando in cabina elettorale non facciamo mente locale a quali sono i partiti che meno hanno fatto per contrastare il fenomeno e più hanno fatto per favorire evasione e condoni. Quale punizione è più temuta dai nostrani truffatori se non quella di perdere il potere e di conseguenza l’immunità. Ricordo che tanti anni or sono quando alle scuole medie vi erano lezioni di educazione civica avevo un testo che si intitolava “Lo stato siamo noi” e certamente citava la cittadinanza in toto e non solo la nostra classe politica. Cosa aspettiamo a esercitare i nostri diritti in modo civile e democratico (sino a quando ci sarà permesso) anziché sempre aspettare che siano gli altri a farlo, forse perché siamo intimoriti dalla possibilità di perdere ciò che comunque ci viene tolto ogni giorno con le più svariate metodologie truffaldine, per una volta facciamoci coraggio e pensiamo anche al futuro dei nostri figli.

/

Mark Pleas / Febbraio 8, 2013

Jack: niente ispezione, niente sanzione. Vai a http://www.eba.europa.eu/Supervisory-Disclosure/Statistical-Data.aspx. Vedi “Statistical Data” -> “Supervisory actions and measures” e dimmi quante ispezioni di banche la Banca d’Italia ha eseguito in Italia nel 2010 e 2011. O vai direttamente al sito della Banca d’Italia, a http://www.bancaditalia.it/vigilanza/normativa/supervisory-disclosure/sd_dati_stat, e vedrai che non stanno pubblicando questi dati da 2010 in poi.

Tuttavia nel suo “Bollettino di Vigilanza” per dicembre 2012 vedrai che la Banca d’Italia ha emanato un nuovo provvedimento che contiene le “Disposizioni di vigilanza in materia di sanzioni e procedura sanzionatoria amministrativa”, le quali sono entrate in vigore da 1 febbraio 2013. Vedi in particolare “1.6 Irrogazione della sanzione” e alla fine del documento “5. Informativa. Annualmente la Banca d’Italia pubblica un’analisi delle tipologie dei provvedimenti emanati, finalizzata a rendere ulteriormente consapevoli gli intermediari delle violazioni ritenute meritevoli di sanzione.”

Per vedere alcune sanzioni amministrative date in ottobre 2012 vedi http://www.bancaditalia.it/vigilanza/pubblicazioni/bollvig/2012/10_12/provv_ril_cp/sanz_amm/sanzioni_bi. Fra queste sanzioni la multa più grande data ad un individuo o un ente è stata di € 15.000.

/

Jack Sparrow / Febbraio 9, 2013

Grande Mark!

Dal file indicato, cara ciurma, risultano ben 0.0 ispezioni! ZERO!

Grazie, mi hai aperto un mondo: questi sono dati che meritano d’essere conosciuti, la gente è stufa di farsi prendere in giro!

/

Mark Pleas / Febbraio 11, 2013

Jack, non voglio dire che non stiano facendo ispezioni affatto, solo che hanno smesso di pubblicarne i dati. Infatti se vedi i “Bollettini di Vigilanza” a http://www.bancaditalia.it/vigilanza/pubblicazioni/bollvig, vedrai che spesso stanno applicando delle sanzioni, il che quasi richiede che stiano facendo delle ispezioni. Tuttavia queste sanzioni vengono fatte quasi esclusivamente a banche o non-banche piccole, soprattutto a delle BCC. Un eccezione: http://www.bancaditalia.it/vigilanza/pubblicazioni/bollvig/2012/02_12/provv_ril_cp/sanz_amm/sanzioni_bi

Banca Popolare di Milano:

1. carenze nel governo, nella gestione e nel controllo dei rischi da parte dei componenti il Consiglio di amministrazione e dei componenti il Collegio sindacale,

2. carenze nel governo, nella gestione e nel controllo dei rischi da parte del Direttore generale e del Condirettore generale.

[…]

(Sanzioni:)

Componenti il Consiglio di amministrazione:

PONZELLINI Massimo (Presidente)

Per l’irregolarità sub 1) euro 63.000,00

[…]

Direttore generale:

DALU Fiorenzo

Per l’irregolarità sub 2) euro 63.000,00

Ecco un altro esempio di una sanzione ad una ditta molto nota (di revisione, non una banca):

http://www.bancaditalia.it/vigilanza/pubblicazioni/bollvig/2012/03_12/provv_ril_cp/sanz_amm/sanzioni_bi

Deloitte & Touche

[…]

CONSIDERATO che la Vigilanza Bancaria e Finanziaria della Banca d’Italia ha accertato, con riguardo alla DELOITTE & TOUCHE, in qualità di società incaricata della revisione contabile di Cape Natixis SGR SpA (MI), ora in liquidazione coatta amministrativa, l’irregolarità di seguito indicata:

– carenze nell’attività di verifica e omesse comunicazioni all’OdV da parte della società di revisione

[…]

(Sanzione:)

A carico della persona di seguito indicata, nella qualità precisata, è inflitta, ai sensi dell’art. 190 TUF, la seguente sanzione amministrativa pecuniaria:

FERRERO Maurizio (partner della società Deloitte & Touche)

Per l’irregolarità sopra descritta euro 30.000,00

/